事業用の資産を買い換えたときの特例のあらまし

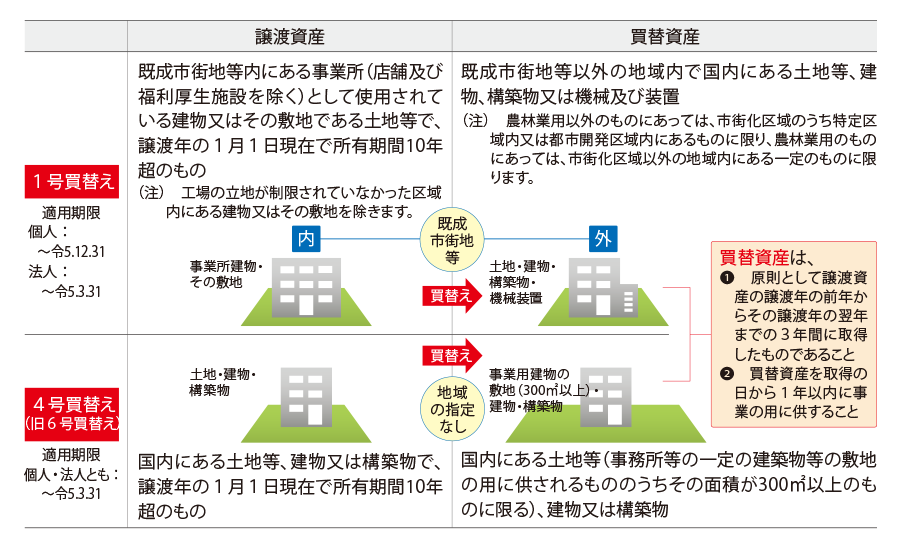

個人が、事業の用に供している特定の地域内にある土地建物等(譲渡資産)を譲渡して、一定期間内に特定の地域内にある土地建物等の特定の資産(買換資産)を取得し、その取得の日から1年以内にその買換資産を事業の用に供したときは、一定の要件のもと、譲渡益の一部に対する課税を将来に繰り延べることができます(譲渡益が非課税となるわけではありません。)。

(注1) 次の2(2)ロに該当する場合の課税割合は、譲渡資産が地域再生法第5条第4項第5号イに規定する集中地域(※)以外の地域内に所在し、かつ、買換資産が次に掲げる地域内に所在するときは、それぞれ次に掲げる割合となります。

(1) 東京都の特別区の存する区域 30%

(2) 集中地域(東京都の特別区の存する区域を除く。) 25%

※ 集中地域とは、具体的には、平成30年4月1日における次に掲げる区域をいいます。

イ 東京都の特別区の存する区域及び武蔵野市の区域並びに三鷹市、横浜市、川崎市及び川口市の区域のうち首都圏整備法施行令別表に掲げる区域を除く区域

ロ 首都圏整備法第24条第1項の規定により指定された区域

ハ 大阪市の区域及び近畿圏整備法施行令別表に掲げる区域

ニ 首都圏、近畿圏及び中部圏の近郊整備地帯等の整備のための国の財政上の特別措置に関する法律施行令別表に掲げる区域

(注2) 譲渡資産が次の区域内にあり、かつ買換資産が航空機騒音障害区域以外の地域内にあるときの課税割合は、30%となります。

(1) 令和2年4月1日前に特定空港周辺航空機騒音対策特別措置法に規定する航空機騒音障害防止特別地区又は公共用飛行場周辺における航空機騒音による障害の防止等に関する法律に規定する第二種区域となった区域

(2) 防衛施設周辺の生活環境の整備等に関する法律に規定する第二種区域

詳しくはコチラから

https://www.nta.go.jp/taxes/shiraberu/taxanswer/joto/3405.htm